Finanspolitik

Finanspolitik kan defineres som anvendelsen af offentlige indtægter og udgifter til at påvirke økonomiens virkemåde. Finanspolitikken har såvel konjunkturmæssige (kortsigtede) som strukturelle (langsigtede) økonomiske virkninger.

Finanspolitikkens formål

Aktiv finanspolitik føres ved at ændre niveauet og sammensætningen af den offentlige sektors indtægter (først og fremmest skatteindtægter) og udgifter (offentligt forbrug, offentlige investeringer, overførselsindkomster mv.). Ændringerne kan påvirke forskellige vigtige samfundsøkonomiske forhold:

- den aggregerede efterspørgsel i økonomien og dermed det økonomiske aktivitetsniveau

- indkomstfordelingen i samfundet

- resurseallokeringen inden for både den offentlige og den private sektor

I moderne makroøkonomi skelner man ofte klart mellem kortsigtede og langsigtede virkninger af økonomisk politik. Finanspolitik har ligeledes forskellige kort- og langsigtede (eller konjunkturelle og strukturelle) virkninger på økonomien, og i tilrettelæggelsen af en hensigtsmæssig finanspolitik vil derfor både kort- og langsigtede hensyn indgå i overvejelserne.[1]

Konjunkturpolitik

Finanspolitikkens potentielt konjunkturstabiliserende rolle er nok det, de fleste tænker på, når begrebet finanspolitik nævnes. Finanspolitikken kan påvirke efterspørgslen i en økonomi både direkte (via det offentlige forbrug, der indgår som en selvstændig komponent i forsyningsbalancen) eller indirekte (ved f.eks. via ændringer i skatter og afgifter at påvirke det private forbrug, investeringerne eller eksport og import, som er de øvrige efterspørgselskomponenter i forsyningsbalancen). Der er tale om ekspansiv finanspolitik eller en finanspolitisk lempelse, hvis de pågældende tiltag stimulerer aktivitetsniveauet (BNP-væksten) i et givet år i forhold til en konjunkturneutral finanspolitik. Det kan være relevant, hvis økonomien befinder sig i en lavkonjunktur, hvor ledigheden er højere end sit strukturelle niveau. Omvendt er der tale om kontraktiv finanspolitik eller en finanspolitisk stramning, hvis tiltagene reducerer aktivitetsniveauet. Kontraktiv finanspolitik kan være passende, hvis økonomien viser tegn på overophedning, som det vil være tilfældet, hvis ledigheden er lavere end det strukturelle niveau.

Typiske eksempler på ekspansiv finanspolitik vil være stigninger i det offentlige forbrug eller de offentlige investeringer, højere overførselsindkomster samt skatte- og afgiftslettelser. Ændringer i modsat retning er tilsvarende eksempler på kontraktiv finanspolitik.[2]

Finanseffekten

Finanspolitikkens påvirkning af det samlede aktivitetsniveau i økonomien måles ofte ved finanseffekten. En positiv finanseffekt er udtryk for, at finanspolitikken på det pågældende tidspunkt bidrager til at forøge aktivitetsniveauet (f.eks. målt ved bruttonationalproduktet eller beskæftigelsen), mens en negativ finanseffekt er udtryk for det modsatte.[3] I Danmark beregner såvel finansministeriet som De Økonomiske Råd regelmæssigt finanseffekten af den førte økonomiske politik, der bruges som udgangspunkt for anbefalinger om, hvorvidt finanspolitikken er afstemt med konjunkturforholdene.

Hvor effektiv er finanspolitikken som konjunkturinstrument?

En finanspolitisk ekspansion eller kontraktion vil påvirke den samlede økonomiske aktivitet via forskellige kanaler, som kan sammenfattes i den såkaldte multiplikatoreffekt. Afhængigt af situationen kan de afledte virkninger være mere eller mindre kraftige. En væsentlig del af den fagøkonomiske og mere brede økonomisk-politiske offentlige debat i de sidste mange årtier har drejet sig om, hvor effektiv finanspolitikken er til at reducere konjunkturudsving. Mens de tidlige keynesianere i 1940’erne og 1950’erne var meget optimistiske mht. finanspolitikkens muligheder for at finstyre udviklingen, er det fagøkonomiske syn siden blevet modereret. I 1960’erne var der en heftig debat mellem keynesianere og monetarister, hvor de sidstnævnte mente, at pengepolitik var et mere effektivt stabiliseringsinstrument end finanspolitikken. Denne debat endte med en konsensus om, at begge instrumenter generelt kan spille en rolle.[4]

Fra midt i 1980’erne blev man generelt mere skeptiske mht. det offentliges muligheder for en meget præcis styring af aktivitetsniveauet og ledigheden (den såkaldte fine-tuning af finanspolitikken). Det skyldes blandt andet, at det tager tid for beslutningstagerne at få informationer om, hvordan den økonomiske situation er, og der er også en reaktionstid i det politiske system mht. at vedtage og gennemføre de ønskede foranstaltninger. Finanspolitiske tiltag vil derfor typisk først påvirke konjunkturerne med en vis forsinkelse, hvor situationen allerede kan være ændret igen.[1][5]

Efter den globale finanskrise 2007-09 har finanspolitikkens rolle som konjunkturstabiliserende instrument igen fået en mere fremtrædende rolle i fagøkonomiske diskussioner. Det skyldes bl.a., at finanspolitik må forventes at virke mere effektiv end pengepolitik i en situation, hvor det internationale renteniveau er meget lavt, som verden har oplevet det i det 21. århundrede. Sådan en situation kan skabe det, der kaldes en likviditetsfælde, dvs. en situation, hvor pengepolitiske instrumenter bliver ineffektive, mens finanspolitik omvendt virker mere effektivt på beskæftigelse og BNP end under mere normale situationer.[6]

Strukturelle virkninger af finanspolitik

Udover konjunkturstabilisering anvendes de offentlige indtægter og udgifter til at opfylde en række andre samfundsøkonomiske mål. Disse kan underopdeles i to grupper: For det første kan finanspolitiske virkemidler på forskellig vis gøre samfundet mere effektivt, end en ureguleret markedsøkonomi uden offentlig indgriben ville være, idet den kan afhjælpe en række vigtige såkaldte markedsfejl. For det andet påvirker finanspolitikken indkomstfordelingen og forbrugsmulighederne hos borgerne, og det kan i sig selv være et vigtigt politisk mål.

Afhjælpning af markedsfejl

En hovedopgave er at forbedre den samfundsøkonomiske effektivitet ved at afhjælpe en række markedsfejl og dermed føre til en mere effektiv anvendelse af samfundets resurser. Det sker dels ved at stille serviceydelser gratis eller billigt til rådighed for borgerne, som ikke anses for at kunne blive produceret i tilstrækkeligt omfang af den private sektor (såkaldt offentlige goder som eksempelvis forsvar og retssikkerhed), dels ved at forbedre resurseallokeringen i den private sektor for at korrigere for markedsfejl som eksternaliteter, informationsproblemer mv. [7][8] Eksempler herpå er støtte til forskning og udvikling, miljøafgifter og -regulering mv. Velfærdssystemet med indkomstoverførsler som dagpenge, kontanthjælp, førtidspension mv. kan også opfattes som en forsikringsordning, som et privat forsikringsmarked ikke ville kunne tilbyde samfundsøkonomisk effektivt pga. informationsproblemer mv.[9] Det offentlige forsikringssystem kan dermed afhjælpe en markedsfejl.

Indkomstfordeling

En væsentlig opgave for finanspolitikken er at tilgodese politiske ønsker, der måtte være for at omfordele forbrugsmulighederne. I alle vestlige samfund sker der typisk en vis udjævning af indkomstfordelingen via den offentlige sektor. Det sker dels via systemet af skatter og afgifter, i det omfang skattesystemet er progressivt, og dels via de offentlige udgifter. Indkomstoverførsler til husholdningerne og gratis eller billig forsyning af offentlige serviceydelser som undervisning, sundhedsvæsen osv. medvirker til at begrænse forskellene i en befolknings reelle forbrugsmuligheder.[10] De fleste skatter og afgifter og i et vist omfang overførselsindkomster forvrider imidlertid samtidig tilskyndelsen til at arbejde, spare op mv. og skaber dermed i sig selv samfundsøkonomiske effektivitetsproblemer. At finde den passende balance mellem fordelings- og effektivitetshensyn er en af de helt centrale løbende problemstillinger i den økonomiske politik.[11]

Finanspolitisk holdbarhed

Siden 1990’erne er der i Danmark og mange andre lande blevet lagt stigende vægt på at holde øje med de langsigtede udviklingstræk for de offentlige finanser. Specielt er man blevet mere opmærksom på vigtigheden af, at finanspolitikken er holdbar, dvs. at den fremtidige gældsudvikling kan kontrolleres og ikke vil løbe løbsk. Det skyldes bl.a., at der i mange vestlige lande fandt en kraftig offentlig gældsætning sted i årene efter 1980.[12] En holdbar finanspolitik er forenelig med, at et land permanent har underskud på den offentlige saldo, men der er en grænse for, hvor store underskuddene kan være i forhold til landets BNP.

Optimal finanspolitik eller balanceret budget?

Nogle opfatter underskud på den offentlige saldo som et problem, der bør undgås. Personer med sådan en opfattelse er tilhængere af et såkaldt ”balanceret budget”, dvs. en situation, hvor indtægter og udgifter er lige store, og saldoen dermed er lig nul. I modsætning hertil står tilhængerne af en såkaldt ”optimal finanspolitik”, der ikke nødvendigvis opfatter underskud på saldoen som et problem i sig selv – det afgørende er, hvilken situation der skaber underskuddene, og der kan fra et samfundsøkonomisk synspunkt både være hensigtsmæssige og uhensigtsmæssige årsager til et offentligt underskud.[13] Hvis man står overfor en situation, hvor de offentlige indtægter og udgifter kan forventes at komme forskudt i forhold til hinanden, kan det være en fordel at køre med underskud i en periode i stedet for alternativet, som er først at foretage modgående stramninger og siden tilsvarende lettelser. Med et økonomisk udtryk siges det, at skatte- og udgiftsudjævning er bedre end gældsudjævning.[14][15] Også hensyn til langsigtede investeringer i eksempelvis uddannelse, forskning, bygninger, veje og infrastruktur kan være et argument for, at det offentlige har underskud. Sådanne investeringer kommer typisk fremtidige generationer til gode. Det kan derfor være rimeligt, at disse generationer betaler for investeringerne, hvilket netop vil være tilfældet, hvis de finansieres ved hjælp af gældsstiftelse, som fremtidige generationer betaler renter og afdrag på. Er den offentlige sektor omvendt tvunget til at operere med et balanceret budget, kan det gå ud over det offentlige investeringsniveau og dermed resultere i et lavere fremtidigt kapitalapparat.[12]

Finanspolitik i Danmark

I Danmark vedrører finanspolitikken beslutninger om statens udgifter og indtægter og dermed finansloven, men også kommunernes og regionernes budgetter er i kraft af kommuneaftaler mv. en del af finanspolitikken, og det samme gælder de sociale kasser og fondes budgetter (f.eks. ændringer i a-kassekontingent og efterlønsbidrag).[16] I Danmark er der tradition for en relativt aktiv konjunkturpåvirkende finanspolitik. Det hænger bl.a. sammen med, at Danmark fører fastkurspolitik. Den danske pengepolitik er dermed koncentreret om at fastholde valutakursen overfor euroen og kan ikke samtidig anvendes til at stabilisere de indenlandske konjunkturer. Det står i modsætning til situationen i de fleste andre vestlige lande, hvor centralbanken typisk har en klart konjunkturstabiliserende rolle.

Samtidig er sammenhængen mellem finanspolitikkens korte og lange sigt tydelig og institutionaliseret i Danmark. Planlægning og beslutninger om finanspolitikken foretages inden for tre tidsmæssige niveauer: De årlige finanslove mv., som er bestemmende for konjunkturpolitikken, fastsættes inden for rammerne af overordnede mellemfristede planer, som rækker 5-10 år frem i tiden og justeres med tilsvarende mellemrum. De mellemfristede planer hviler igen på en helt langsigtet fremskrivning, som undersøger konsekvenserne af den planlagte politik for saldo og gældsudvikling adskillige årtier frem i tiden, og dermed om finanspolitikken vurderes at være holdbar på det helt lange sigt.[17] I 2012 vedtog Folketinget en budgetlov, som nærmere fastlægger regler for finanspolitikkens udformning. I den forbindelse udnævnte man officielt de økonomiske vismænd til en ny, supplerende rolle som "finanspolitisk råd" på linje med tilsvarende institutioner i andre EU-lande. Det finanspolitiske råd, populært kaldet den finanspolitiske vagthund, skal overvåge regeringens finanspolitik og gøre opmærksom på det, hvis den giver anledning til bekymring.[18]

Historisk udvikling i saldoen

Den offentlige saldo har historisk svinget en del mellem overskud og underskud, afhængigt af konjunkturerne. Siden 1980 har der været underskud indtil 1985; efter tre år under højkonjunkturen 1986-88 opstod der igen underskud 1989-98. Derefter fulgte en periode med overskud 1999-2008 (med undtagelse af 2003, hvor en beskeden lavkonjunktur resulterede i et meget lille underskud). Siden 2009 har især finanskrisen igen skabt en årrække med underskud.[19] Dog var der ekstraordinært et overskud på 1,1 pct. af BNP på saldoen i 2014 som følge af en stor engangsindtægt fra omlægning af beskatningen af kapitalpensioner.[20] I 2017 var der igen et overskud på saldoen på 21,5 mia. kr.[21]

Den offentlige gæld

Underskuddene akkumuleres i den offentlige nettogæld. Danmarks offentlige nettogæld som andel af BNP nåede sit højeste niveau nogen sinde i 1998, hvor den udgjorde ca. 35 % af BNP. De stadige overskud reducerede derefter gælden, og i 2007-10 havde den offentlige sektor i stedet en finansiel nettoformue. I 2011 gjorde underskuddet på saldoen dog, at Danmark igen fik offentlig nettogæld (på 3 % af BNP), og i 2012 udgjorde nettogælden 7 % af BNP.[22] Ved udgangen af 2017 var nettogælden dog næsten forsvundet igen, idet den udgjorde 1,3 pct. af BNP.[21] Når nettogældens andel af BNP kan blive mindre, selv i år, hvor der er underskud på saldoen, hænger det dels sammen med, at BNP også vokser hvert år, og dels skyldes det, at nettogælden også påvirkes af positive omvurderinger af de offentlige aktiver (f.eks. aktier i forskellige offentligt ejede virksomheder), som ikke påvirker den offentlige saldo, men alligevel forventes at give et systematisk positivt bidrag til de offentlige finanser.[23]

Ved siden af den offentlige nettogæld opgøres også den såkaldte ØMU-gæld. I modsætning til nettogælden er den et bruttogældsbegreb. Det vil sige, at den blot måler de passiver (forpligtelser, især lån), som den offentlige sektor skylder, men ikke trækker de offentlige aktiver (tilgodehavender) fra. Den danske sektor har betydelige aktiver, bl.a. i form af skattetilgodehavender og ejerandele i virksomheder som Danmarks Nationalbank, offentlige forsyningsselskaber og børsnoterede selskaber som SAS og Ørsted. Ved udgangen af 2016 udgjorde ØMU-gælden 779 mia. kr. eller 37,7 pct. af BNP.[24] Det var den sjettelaveste ØMU-gæld blandt alle EU-landene.[25]

Fremtidige udsigter og finanspolitikkens holdbarhed

Danmarks offentlige finanser anses i dag for at være meget sunde, også når man betragter de fremtidige økonomiske udfordringer. Omkring årtusindskiftet vurderedes det, at finanspolitikken ikke var holdbar fremover som følge af de forventede større offentlige udgifter og færre skatteindtægter i de kommende årtier på grund af den stigende middellevetid, som betyder, at befolkningens gennemsnitsalder forventes at stige kraftigt. Siden da har forskellige økonomisk-politiske beslutninger forbedret de offentlige finanser kraftigt. Det gælder ikke mindst den såkaldte velfærdsaftale i 2006, ifølge hvilken aldersgrænsen for at få såvel efterløn som folkepension i fremtiden vil blive sat i vejret, efterhånden som levetiden stiger. I 2012 vurderede de økonomiske vismænd for første gang, at finanspolitikken nu var holdbar.[26] Siden da er holdbarheden blevet yderligere forbedret, såvel i regeringens egne officielle som i de økonomiske vismænds langsigtede fremskrivninger. I foråret 2017 vurderede vismændene, at den såkaldte holdbarhedsindikator, der måler det forventede langsigtede forhold mellem offentlige udgifter og indtægter, udgjorde 1 pct. af BNP eller 22 mia. kr. Det betyder, at finanspolitikken ifølge beregningen ville kunne lempes permanent med ca. 22 mia. kr. om året, uden at den offentlige gæld vil vokse ukontrollabelt i det lange løb. Danmarks finanspolitik kan således betegnes som "overholdbar".[12] Regeringen vurderede i august 2017, at holdbarhedsindikatoren udgjorde hele 1,25 pct. af BNP.[27] Overholdbarheden er blevet kaldt "Danmarks økonomiske luksusproblem".[28]

Hængekøjen i saldoen

Den såkaldte hængekøje i den offentlige saldo nævnes ofte som et kommende problem. Navnet skyldes, at den offentlige saldo som følge af den demografiske udvikling forventes at blive forværret i en årrække fra ca. 2025 til 2040 og derefter igen blive forbedret, så saldoen får form af en hængekøje, når man viser en figur for det forventede forløb.[23] Selvom denne hængekøjeudvikling ikke forventes at true finanspolitikkens holdbarhed, som jo indregner hele den forventede fremtidige udvikling i saldoen, kan det tænkes, at den i nogle år vil overtræde budgetgrænserne i den danske budgetlov og i EU's Stabilitets- og Vækstpagt. I takt med at holdbarheden er blevet forbedret, er udfordringen fra hængekøjen imidlertid også blevet mindre i de seneste år. På linje hermed forventes nettogælden at forblive på et niveau på lige omkring 0 pct. af BNP i de næste årtier for derefter at blive negativ, dvs. det offentlige akkumulerer en større og større nettoformue på lang sigt i de langsigtede økonomiske fremskrivninger, der i de seneste år er blevet udarbejdet for Danmark. Det er en konsekvens af, at finanspolitikken vurderes at være overholdbar.[12]

Det finanspolitiske råderum

I de senere år er det finanspolitiske råderum blevet en central størrelse i de danske finanspolitiske diskussioner. Såvel holdbarhedsindikatoren som råderummet er beregninger, som beregnes på baggrund af en vurdering af den fremtidige udvikling i de offentlige finanser, men mens holdbarhedsindikatoren i princippet indregner forventninger til hele den fremtidige udvikling, går tidshorisonten for beregningen af råderummet kun 5-10 år ud i fremtiden, idet det omfatter den officielle mellemfristede tidshorisont (p.t. årene indtil 2025). Råderummet i 2025 er den stigning i det offentlige forbrug, der ifølge regeringens beregninger er råd til fra i dag til 2025, hvis den offentlige saldo skal være 0 i 2025.[29][30]

Se også

Kilder

- ^ a b Mankiw, N. G. og M. P. Taylor (2008): Macroeconomics, European Edition. Worth Publishers, New York

- ^ P. U. Johansen og M. Trier (2012): Danmarks økonomi siden 1980 - en oversigt. Handelshøjskolens forlag. S. 125.

- ^ "Fagordbog med forklaringer på de mest gængse udtryk i finanspolitikken. Finansministeriets hjemmeside, besøgt 21. marts 2018". Arkiveret fra originalen 14. juni 2019. Hentet 23. marts 2018.

- ^ Blanchard, O. og D. R. Johnson (2013): Macroeconomics, Global Edition (s. 562). Sixth Edition, Pearson Education

- ^ P. U. Johansen og M. Trier (2012): Danmarks økonomi siden 1980 - en oversigt. Handelshøjskolens forlag. S. 127.

- ^ "Jon-Jon Lam: Fiscal Policy Potent in a Liquidity Trap. Yale Economic Review 20. juni 2015". Arkiveret fra originalen 28. marts 2018. Hentet 23. marts 2018.

- ^ P. U. Johansen og M. Trier (2012): Danmarks økonomi siden 1980 - en oversigt. Handelshøjskolens forlag. S. 135-36.

- ^ "De Økonomiske Råd: Dynamiske effekter af offentlige udgifter. Dansk Økonomi, forår 2017, kapitel 3". Arkiveret fra originalen 19. september 2018. Hentet 23. marts 2018.

- ^ Torben M. Andersen (2012): Offentlig sektor. S. 64-100 i: T. M. Andersen, J. Bentzen, H. Linderoth, V. Smith og N. Westergård-Nielsen: Beskrivende dansk økonomi. 4. udgave, Bogforlaget Handelsvidenskab, 2012. S. 67

- ^ P. U. Johansen og M. Trier (2012): Danmarks økonomi siden 1980 - en oversigt. Handelshøjskolens forlag. S. 136.

- ^ Torben M. Andersen (2012): Offentlig sektor. S. 64-100 i: T. M. Andersen, J. Bentzen, H. Linderoth, V. Smith og N. Westergård-Nielsen: Beskrivende dansk økonomi. 4. udgave, Bogforlaget Handelsvidenskab, 2012. S. 66

- ^ a b c d "De Økonomiske Råd: Holdbarhed og finanspolitiske regler. Dansk Økonomi, forår 2017, kapitel 2". Arkiveret fra originalen 5. oktober 2017. Hentet 23. marts 2018.

- ^ "Laurence Ball og Gregory Mankiw (1995): What Do Budget Deficits Do? NBER Working Paper No. 5263". Arkiveret fra originalen 10. september 2015. Hentet 23. marts 2018.

- ^ Barro, R. (1979): On the Determination of Public Debt. Journal of Political Economy, 87, s. 940-71.

- ^ "Holdbarhed og generationsfordeling. Kapitel II i Dansk Økonomi, forår 2014. De Økonomiske Råd" (PDF). Arkiveret (PDF) fra originalen 22. juli 2015. Hentet 23. marts 2018.

- ^ P. U. Johansen og M. Trier (2012): Danmarks økonomi siden 1980 - en oversigt. Handelshøjskolens forlag. S. 125

- ^ Hellemann, D. og S. Garfiel (2012): Rammer for finanspolitikken i Danmark. I: Jubilæumsskrift for De Økonomiske Råd 1962-2102 (Webside ikke længere tilgængelig)

- ^ "Vismænd får ny rolle som vagthund. Artikel på business.dk 8. november 2013". Arkiveret fra originalen 2. marts 2018. Hentet 23. marts 2018.

- ^ P. U. Johansen og M. Trier (2012): Danmarks økonomi siden 1980 - en oversigt. Handelshøjskolens forlag. S. 129.

- ^ "Statistikbanken, tabel EDP3: Danmarks ØMU-gæld og ØMU-underskud efter funktion (% af BNP). Hentet 22. marts 2018". Arkiveret fra originalen 17. november 2018. Hentet 23. marts 2018.

- ^ a b Nyt fra Danmarks Statistik nr. 126, 2018: Fortsat fald i den offentlige finansielle nettogæld. Offentliggjort 23. marts 2018.

- ^ "Nyt fra Danmarks Statistik nr. 196, 2013: Formuen over for udlandet blandt de højeste i EU" (PDF). Arkiveret (PDF) fra originalen 19. maj 2013. Hentet 19. juni 2013.

- ^ a b "Sammenhængen mellem offentlig saldo og gæld. Blogindlæg på www.altandetlige.dk. Offentliggjort 6. marts 2018". Arkiveret fra originalen 29. marts 2018. Hentet 23. marts 2018.

- ^ Nyt fra Danmarks Statistik nr. 389, 5. oktober 2017: ØMU-gælden falder fortsat.

- ^ Nyt fra Danmarks Statistik nr. 418, 31. oktober 2017: Danmark har den sjette laveste gæld i EU.

- ^ "De Økonomiske Råd: Langsigtede finanspolitiske udfordringer. Kapitel 2 i Dansk økonomi, forår 2012". Arkiveret fra originalen 27. april 2016. Hentet 23. marts 2018.

- ^ "Finansministeriet: Opdateret 2025-forløb. Offentliggjort 31. august 2017". Arkiveret fra originalen 22. marts 2018. Hentet 23. marts 2018.

- ^ "Formandskabet for De Økonomiske Råd: Danmarks økonomiske luksusproblem. Kronik i Berlingske, 24. august 2017". Arkiveret fra originalen 28. oktober 2017. Hentet 23. marts 2018.

- ^ "Jeppe Druedahl: Råderummet og overophedning. Blogindlæg på www.altandetlige.dk. Offentliggjort 23. februar 2018". Arkiveret fra originalen 4. juni 2019. Hentet 23. marts 2018.

- ^ "Peter Birch Sørensen, Hans Jørgen Whitta-Jacobsen, Jørgen Søndergaard og Jens Hauch: Dansen om råderummet. Kronik i Berlingske 17. oktober 2017". Arkiveret fra originalen 17. oktober 2017. Hentet 23. marts 2018.

Eksterne henvisninger

- De økonomiske vismænds hjemmeside om offentlige finanser Arkiveret 12. december 2018 hos Wayback Machine

- Danmarks Nationalbank: Virkning af finanspolitik under krisen

- Danmarks Nationalbanks kvartalsoversigt 3. kvartal 2012: Realøkonomiske effekter af finanspolitik

|

Medier brugt på denne side

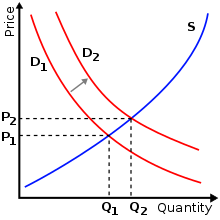

(c) SilverStar at engelsk Wikipedia, CC BY 2.5

Illustrates a rightward shift in the demand curve.